Итоги 13 волн исследований: основные тренды и факторы потребительской уверенности в Казахстане

Курсив Research на регулярной основе проводит исследования потребительской уверенности (CCI) с ежемесячной публикацией результатов. В основе – комплексная методология United Research Technologies Group (URTG) с использованием наиболее продвинутых методик опережающих индикаторов.

Метод сбора данных – телефонный опрос (CATI). В каждой волне исследования CCI мы ежемесячно опрашиваем 3 600 респондентов в возрасте от 18 лет, с охватом всех регионов и городов республиканского значения. Выборка – репрезентативная по полу, возрасту и региону проживания.

В завершение года, в дополнение к традиционным ежемесячным обзорам Kursiv Research подводит итоги по 13 волнам исследований, выделяет основные тренды и факторы, повлиявшие на потребительские настроения казахстанцев с ноября 2022 года по ноябрь 2023 года включительно. Также мы сравнили результаты исследования с данными официальной статистики.

О силе тренда

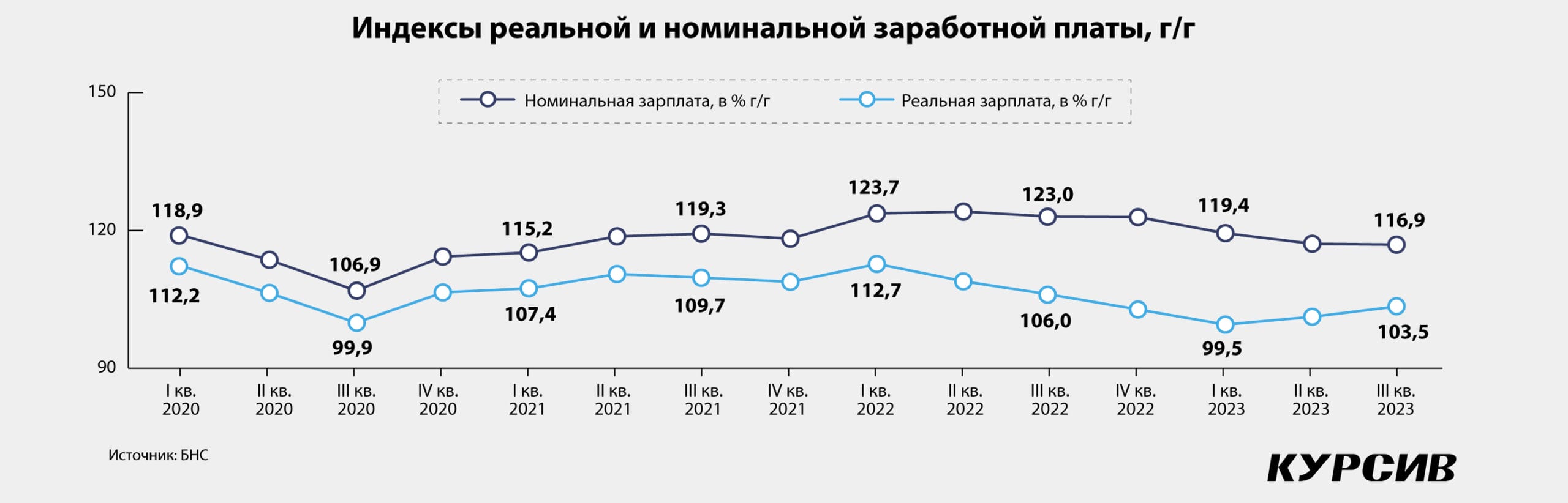

Индекс потребительской уверенности в рассматриваемом периоде оказался довольно волатильным, проявив высокую чувствительность к изменениям, происходящим в экономике, с наибольшим реагированием на инфляционные явления. Так, в первой половине периода CCI демонстрировал тренд на снижение, потеряв 6 пунктов от первоначального уровня, с достижением в мае 95,7 пункта. Но уже после обозначенного дна наблюдаем практически постоянное восстановление уверенности, с достижением максимального за всё время исследований уровня в ноябре – 108,2 (среднее 13-месячное – 100,5). Таким образом, ноябрь на 12,6 пункта выше майского значения, а также имеет наибольшее ежемесячное приращение (+4,9 пункта к уровню октября). Рост инфляции, выпавший на рассматриваемый промежуток времени, является вторым рекордным со времен турбулентных 1990-х (февраль 2023 – 21,3% годовых), с последующим более чем двукратным сокращением в ноябре (10,3%).

В целом восстановление последних 6 месяцев коррелировало с относительно «позитивной» макроэкономической ситуацией в стране. Так, помимо снижения инфляционного давления произошло поэтапное снижение базовой ставки, снижение волатильности курса нацвалюты. Также наблюдается относительно спокойная ситуация на рынке труда, по данным статистики. Но проблемы структурного характера остаются. Среди основного в рамках нашей тематики – снижение доходов, с одновременным увеличением уровня бедности. Это указывает на неослабевающую зависимость основной массы населения от жизни в долг или в рассрочку, либо перемещение акцента на более простой, а где-то и спартанский образ жизни. Косвенно инфляция, несмотря на официальное снижение, все ещё оказывает неблагоприятное воздействие на потребительские настроения, поскольку покупки товаров и услуг обычного современного гражданина выходят за пределы продовольственной корзины и социально значимых продовольственных товаров, и продолжает демонстрировать расхождение с уровнем ожидаемой инфляции. К тому же месячный рост инфляции в ноябре оказался наибольшим за последние девять месяцев (1% против 0,6-0,9%), что более всего было связано с очередным ростом цен на коммунальные услуги (в ноябре: отопление +16,1%, горячая вода +8,1%).

Забегая вперед, отметим, что при довольно позитивной динамике и значений CCI в последние месяцы, дополнительные конъюнктурные вопросы, которые мы задавали респондентам на протяжении 13 волн исследований, все же фиксировали обеспокоенность респондентов относительно тех или иных факторов. Тем самым прямая корреляция с данными статистики и результатами самого CCI прослеживалась не всегда. Подробнее ниже.

В русле отложенного оптимизма

Положительную динамику показали оба субиндекса (текущей ситуации и будущих ожиданий) за счёт практически каждого из факторов, их формирующих. Тем не менее оценка текущего состояния традиционно продолжает находиться в «красной» зоне (ниже 100 пунктов), несмотря на достижение максимального значения в ноябре (+6,3 пункта м/м до 89,7). Субиндекс проседает под давлением таких факторов, как возможность «благоприятных условий крупных покупок» (74,3 пункта) и восприятие «текущей экономической ситуации в стране» (85,4 пункта), находившихся в течение года на довольно низком уровне. В то же самое время ожидания, как обычно, позитивны, с максимальным значением за всё время обзоров в ноябре (+3,1 пункта м/м до 137,2). Такой оптимизм более всего связан с «экономической ситуацией в стране», как долгосрочной (139,6), так и краткосрочной (136,2). Чуть ниже ожидания – в части перспектив «собственного материального положения» (135,9).

Таким образом, можно говорить о том, что более чем годовой мониторинг потребительских настроений демонстрирует сохранение отложенного оптимизма, тогда как в каждом опросе оценка текущей ситуации остается пессимистичной (ниже 100 пунктов). Такая динамика может указывать на постоянство психологического аспекта, а в некотором роде и когнитивного диссонанса в восприятии информации, что в целом прослеживается и в результатах подобных опросов мировых агентств, проводимых на иных, чем Казахстан, рынках.

СCI в разрезе гендера, возраста и регионов

В разрезе гендерной принадлежности в течение 13 периодов исследований, несмотря на периодическую смену оптимизма между мужчинами и женщинами, основная тенденция заключалась в том, что в итоге женщины не только проявили чуть меньше оптимизма по сравнению с мужчинами (средний CCI за период: 100,2 против 100,9 у мужчин), но и выразили большую обеспокоенность относительно текущей экономической ситуации (81,3 против 85,1 у мужчин). В то же самое время замечено, что именно женщины больше полагаются на лучшее будущее (субиндекс потребительских ожиданий: 130,9 против 126,5 у мужчин). Другой тренд – женщины, начав с более низких уровней в ноябре 2022-го, в течение года демонстрировали более сильное восстановление уверенности, что позволило им прийти к концу периода практически на равных с мужчинами (CCI: +8,3 до 108,2 против +4,7 до 108,3 у мужчин). Таким образом, несмотря на большую чувствительность потребительского поведения у женщин, последние все же оказались более устойчивы к шокам как внешнего (в экономике), так и личного (материальное положение) характера.

Некоторую «поддержку» мужскому оптимизму находим в историческом превышении размера медианной заработной платы у мужчин по сравнению с женщинами. Так, по данным БНС в пользу мужчин в 2022 году – +9% и за 6 месяцев 2023 – +17%. Такая диспропорция в заработных платах также коррелировала с тем, что мужчины в течение года меньше волновались о безработице. Так, индекс безработицы у мужчин за 13 периодов снизился не так значительно: с 80,4 до 76,1 (-4,3 пункта), в то время как у женщин – с 79,3 до 74,1 (-5,2).

В разрезе возрастных групп наибольшая уверенность в течение 13 периодов удерживалась за самым молодым потребителем в рамках опроса (18-29 лет: 116,8). Также, судя по ответам, неплохо обстояли дела в возрастной группе 30-44 лет (102,1), хотя и с существенным разрывом. Скептицизм в отношении происходящих событий наблюдается у людей старшего возраста (60+ лет). Но позитивная новость состоит в том, что за год их уверенность возросла более значимо (+9 пункта, до 95,2), чем у всех остальных групп (усредненно +5,9 пункта), но все ещё ниже критической отметки в 100 пунктов.

Регионы в течение рассматриваемого периода показали разнонаправленную динамику. Характерным для большинства было падение оптимизма в апреле-июне текущего года. В топ-5 наиболее оптимистично настроенных регионов в разрезе средних значений CCI за 13 волн исследования попали потребители юга и запада страны (105,9-109,8): Атырауская, Туркестанская, Мангистауская и Кызылординская области, а также с третьим местом среди обозначенных – г. Шымкент.

Среди топ-5 пессимистично настроенных – более всего жители востока и севера страны (89-96): Восточно-Казахстанская, Карагандинская, Павлодарская, Северо-Казахстанская и Костанайская области. При этом наиболее волатильными, со значимым отрывом от всех остальных, оказались: с отрицательной динамикой – Атырауская область (ноябрь к такому же месяцу прошлого года: -15,3 пункта), но с сохранением наибольшего среднего значения CCI в разрезе регионов (109,8 пункта), а также с положительной динамикой – Жетысуская (+18,4, со средним значением 100,1 пункта).

При этом такие макроэкономические показатели, как валовый внутренний продукт в региональном разрезе на душу населения (ВРП) и средняя заработная плата в разрезе регионов (СЗП), объясняют только половину ответов респондентов, с некоторым превалированием положительной корреляции между CCI и ВРП, нежели чем CCI и СЗП. Но есть и исключения. Так, Атырауская область подтвердила первое место по всем трем показателям (ВРП, СЗП, CCI). Также довольно близко проранжировались указанные показатели у Абайской и Акмолинской областей.

Неоднозначно отреагировали на экономическую ситуацию жители городов и сельской местности. Так, горожане, традиционно проявляя более пессимистичные настроения по сравнению с сельскими жителями (в среднем за 13 волн, CCI: 98,9 против 103 у сельчан), неблагоприятное влияние экономической ситуации ощутили раньше – в апреле (-5,9 пункта м/м до 93,9), в то время как сельские жители – в мае (-5,1 пункта м/м до 95,4). Также сельские жители показали лучшее восстановление в последующем, дойдя в ноябре до 110,6 (+15,2 пункта к майскому дну) против 106,6 у горожан (+12,7 пункта к апрельскому дну).

Финансы поют романсы

Несмотря на то, что респонденты во второй половине текущего года все чаще отвечали, что их «ничего не волновало» (в среднем 26% ответов с учетом нормализации полученных данных, т.е. приведении к 100% всех ответов при возможности выбора респондентом нескольких вариантов), проблемы экономического характера все же часто волновали казахстанцев, составив в совокупности 29%, хотя и несколько ниже проблем неэкономического характера (31%). Так, «финансовые трудности», к которым относятся «нехватка денег, долги, кредиты, низкие зарплаты и стипендии», занимали первое место среди факторов снижения потребительской уверенности (19%). На втором месте – «инфляция, рост цен и тарифов» (8,4%). При этом вариант ответа «ничего не волновало» немного сильнее коррелировал с «финансовыми трудностями» (обратная связь), чем с «инфляцией». В целом, к концу года наблюдается некоторое снижение финансового и инфляционного давления на потребительскую уверенность. Другие наиболее важные темы, волновавшие респондентов в течение года: семейно-бытовые и здоровье (в совокупности 15%), а также связанные с работой, бизнесом и учебой (6%).

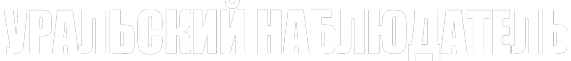

Подтверждают настроения потребителей и официальные данные. Так, в рассматриваемом периоде (ноябрь 2022 – ноябрь 2023) индекс номинальной заработной платы находился в понижательной динамике и к концу периода все ещё был ниже 1 квартала 2021 года. Дополнительно ситуацию усугубила инфляция, приведшая к максимальному расхождению номинальных и реальных доходов населения в 4 квартале 2022 года и 1 квартале 2023 года. В моменте, несмотря на некоторое улучшение ситуации (снижение инфляционного давления), разница продолжает превалировать над историческим многолетним значением.

Прошедшие и предстоящие 12 месяцев: инфляционные настроения

Вслед за снижением официальных цифр снижаются и показатели восприятия инфляции населением, с постепенным сокращением разрыва в последние два месяца после высокого расхождения в сентябре.

В рассматриваемом периоде тот или иной рост цен фиксировало большинство опрошенных (+/-93%), с некоторым улучшением восприятия к ноябрю (91%). Также с течением времени в положительную сторону изменилась структура самих ответов. Так, сократилась доля тех, кто считает, что цены «росли быстрее, чем раньше» (59,2%, -17,1 п.п. за год), с перетоком голосов в «росли так же, как и раньше» (19%, +4,6 п.п.), «росли медленнее, чем раньше» (12,5%, +8,4 п.п.), а также «не изменились» (4,8%, +2,1 п.п.). Неизменна доля считающих, что цены снижались (0,8%). При этом наиболее чувствительными к быстрому росту цен респонденты оказались в декабре 2022 года (78% опрошенных).

Наибольшую чувствительность к быстрому росту цен проявили: женщины (в среднем за 13 периодов 72,6%), люди среднего возраста (30-59 лет, 70,9%), городские жители (70,9%), в разрезе регионов топ-5 – Восточно-Казахстанская (75,1%), Павлодарская (74,1%) и Карагандинская области (72,8%), а также города Астана (73,3%) и Алматы (72,7%).

В рамках субъективной оценки материального положения все категории респондентов показали некоторое снижение давления в части быстрого роста цен, кроме тех, кто изначально относился к категории с более высокими доходами. Так, в категории тех, кто «мог позволить себе без труда покупать достаточно дорогостоящие вещи» (автомобиль, квартиру, дачу и многое другое), в течение года количество респондентов, отметивших значительный рост цен, увеличилось к ноябрю на +7 п.п. г/г до 49,1%. В то же самое время менее обеспеченные слои населения продемонстрировали ослабление такого давления (в среднем по -16,5 п.п.), хотя их доля остается высокой: так, отмечающих наличие проблем с покупкой продуктов – 68,4%, одежды – 64,1%, предметов длительного пользования – 61,2% и крупных покупок – 54%. Таким образом, наблюдаем относительно более высокую чувствительность в крайних точках: покупка продовольствия (наибольшая доля ответов) и дорогостоящих предметов (заметный годовой прирост).

Отметим, что в 3 квартале текущего года, по данным БНС, доля населения, имеющего доходы ниже прожиточного минимума (уровень бедности), составила 5,6% (1,11 млн чел.). Это один из максимальных уровней за последние менее чем 13 лет, с наибольшей сопоставимостью уровней с периодом 2-3 кварталов 2020 года (5,7% или 1,06 млн чел.).

Несмотря на довольно неблагоприятное восприятие текущей ситуации, ожидания на перспективу ближайших 12 месяцев выглядят несколько лучше: ожидающих какого-либо роста цен – порядка 76% против 91% фактически фиксировавших рост цен в предыдущие 12 месяцев. Здесь преобладающими являются ответы «будут расти так же, как и сейчас» (ноябрь 2023 года: 33,9% с сокращением за 13 периодов на -4,9 п.п.). За «более быстрый рост» – 27,3% (+1,8 п.п.), «более медленный рост» – 15,7% (+3,3 п.п.).

При этом мнения респондентов выглядят менее оптимистично по сравнению с прогнозами инфляции НБРК, опубликованными в ноябре, где оценка на 2023 год: 9,3-10,3% и на 2024 год – 7,5-9,5%.

Восприятие потребителей как оно есть

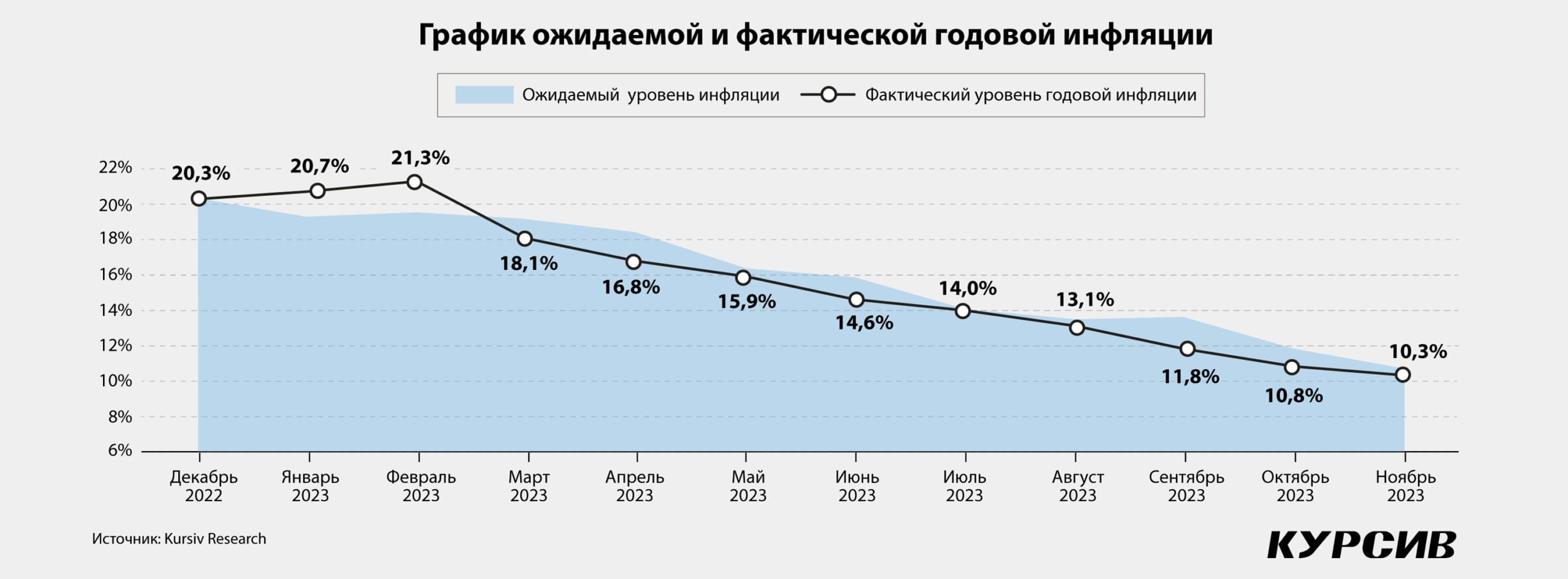

На протяжении 13 волн исследований восприятие респондентов относительно того, на какие группы товаров и услуг рост цен был наиболее заметен, не сильно изменилось. Так, чаще всего отмечались продовольственные товары (в среднем за период – 78%), далее с большим отрывом шли непродовольственные (16%) и услуги (6%). При этом если доли продовольственных товаров и услуг ноябрь к ноябрю показали снижение (-10 и -1 п.п. соответственно), то доля непродовольственных – увеличилась (+11 п.п.).

Обратим внимание, что в отличие от данных статистики по инфляции в опросе речь идёт о товарах и услугах, рост цен на которые наиболее заметен.

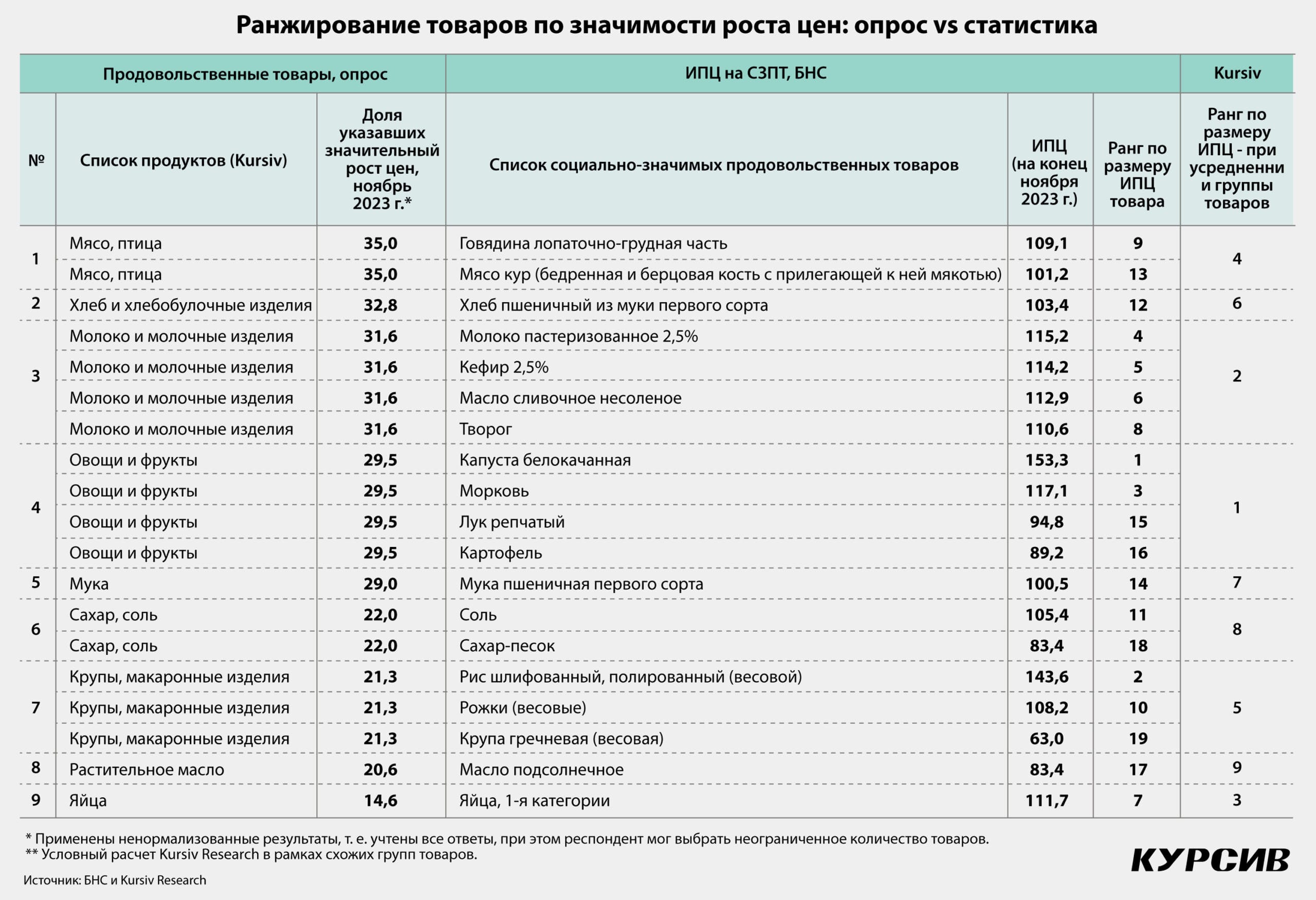

Таким образом, несмотря на то что форматы данных не сопоставимы, все ещё можно провести сравнительный анализ того, какие товары вошли в «лидеры» быстрорастущих продуктов согласно статистике и мнению населения. При этом в разрезе продовольственных товаров респонденты более всего отмечали рост цен на продукты, которые так или иначе входят в список социально значимых, тогда как остальные (такие, как алкогольные и безалкогольные напитки, рыба и морепродукты и др.) отмечались реже. Другое дополнение: данные опроса, скорее всего, олицетворяют собой комбинацию цен и объёмов потребления (значимость расходов относительно доходов), тогда как в списке СЗПТ (с которыми мы проводим сравнение) наблюдаем только цены без указания значимости в рационе питания по каждой позиции.

Условно данные СЗПТ были сгруппированы и проранжированы по среднему значению в группе (последний столбец соответствующей таблицы). Так, в топ-3 групп товаров по значимости роста цен наблюдаем схожесть только в части молочной продукции. В то же самое время есть существенное отличие в товарных группах, стоящих на первых местах: «мясо и птица» у респондентов против овощей (особенно «капуста», «морковь»), согласно статистике.

Также респонденты к концу рассматриваемого периода наиболее значимо снизили чувствительность к ценам на сахар и соль (-27 п.п. в ноябре 2023 года к ноябрю 2022 года), а также на растительное масло, хлеб/хлебобулочные изделия, крупы/макаронные изделия и яйца (в среднем по -12 п.п.). Также чуть меньше респонденты стали указывать давление цен на молочную и мясную продукцию и муку (в среднем по -7 п.п.), хотя они сохраняют высокую значимость в покупках. Наименьшее изменение наблюдается в овощах и фруктах.

В группе непродовольственных товаров наибольшее беспокойство респондентов вызывали бытовая химия, чистящие и моющие средства (в среднем за год 12,5%), одежда и обувь (9,6%), а также бензин и ГСМ (9,5%). Последний показал более чем 3,5-кратный рост чувствительности в момент роста цен, поднявшись в апреле до 18,2%, и, как видно, к текущему моменту вновь спустился, показав почти двукратное сокращение. Среди услуг – услуги ЖКХ (9,7%), которые максимально поднимались в августе (до 12,8%); далее с большим отрывом – интернет/мобильная связь и бытовые услуги (по 3,7%).

Размышления о курсе доллара

Ожидания относительно изменения курса USD/KZT в горизонте 12 месяцев в течение года претерпели неблагоприятное влияние экономических факторов. Обеспокоенность респондентов опережала фактические изменения курса валюты. Так, доля респондентов, ожидающих обесценения нацвалюты, увеличилась к ноябрю до 55,4% (+6,2 п.п. г/г) при среднем годовом значении 50,4%. Максимальное значение было зафиксировано по результатам сентябрьского опроса (56,4%), когда официальный курс USD/KZT (среднемесячное по НБРК) показал наибольший за весь год прирост (+3,5% м/м). В то же самое время октябрьское обесценение нацвалюты (+1,8% м/м), приведшее к росту курса до годового максимума (476,65 USD/KZT), уже не так значимо отразилось на восприятии населения, так как шоки обесценения уже были отыграны.

Доли считающих, что курс сохранится на прежнем уровне, и затруднившихся с ответом распределились практически поровну (по 20-21%). За укрепление нацвалюты – всего 9%.

Наиболее чувствительными к неблагоприятным колебаниям валютных курсов оказались мужчины, люди молодого возраста, городские жители, а также часть населения, которая находила затруднительным совершение крупных покупок, таких как автомобиль и/или квартира. Подтверждение находим в более высокой положительной корреляции между ожидаемым обесценением нацвалюты и чувствительностью респондентов к изменению цен именно на непродовольственные товары, к которым в рамках опроса относятся крупные покупки (коэффициент – 0,66). В то же самое время взаимосвязь с фактическим изменением курса нацвалюты выглядит более умеренной (0,51). Среднее между ними – взаимосвязь с индексом реальных доходов (0,62).

Индекс ожидания безработицы

За год беспокойство относительно безработицы увеличилось, что сдвинуло индекс к концу рассматриваемого периода до уровня 75 (-4,8 пункта), при среднем за 13 волн исследований в 75,3. В то же самое время ноябрь ознаменовался восстановлением доверия населения экономическим условиям после 6 месяцев падения, приблизив индекс к уровню апреля (+2,2 пункта м/м). Напомним, что чем ниже значение индекса, тем выше беспокойство респондентов относительно занятости.

В структуре ответов на протяжении всего исследования сохраняется превалирующей доля ожидающих роста безработицы, с приростом за 13 периодов исследования на +1,9 п.п. до 40,3% в ноябре. Считающих, что уровень сохранится на прежнем уровне, – 37,2% (+2,1 п.п.). Ожидающие снижения и затруднившиеся ответить показали сокращение – до 15,3% (-2,8 п.п.) и 7,2% (-1,3 п.п.) соответственно.

Портреты наиболее обеспокоенных вопросами безработицы респондентов и фактически зарегистрированных безработных выглядят довольно ожидаемо: в основном это жители городов и люди в возрасте +/-45 лет. В частности, по результатам опроса (согласно усредненным данным за 13 волн исследования на основании характеристики, превалирующей в каждой из категории «пол», «возраст», «место проживания») – горожане, 45-59 лет. Гендерно соотношение примерно равное, с более сильным беспокойством в течение года у женщин. Топ-3 обеспокоенных региона – Атырауская, Западно-Казахстанская области и г. Алматы. Для сравнения: условный портрет официального безработного (также на основании характеристики, превалирующей в каждой из категории): женщины, 35-44 лет, город.

Дополним, что само по себе беспокойство респондентов о безработице не говорит о самом факте безработицы, т.е., по существу, опрашиваемый как мог потерять работу, так и продолжать работать, но с беспокойством её потери в будущем. Тем не менее индекс безработицы как опережающий индикатор является важным барометром, указывающим на вероятное снижение уровня жизни населения в моменте, с возможностью ещё большего ослабления платежеспособного спроса в кратко- и среднесрочной перспективе.

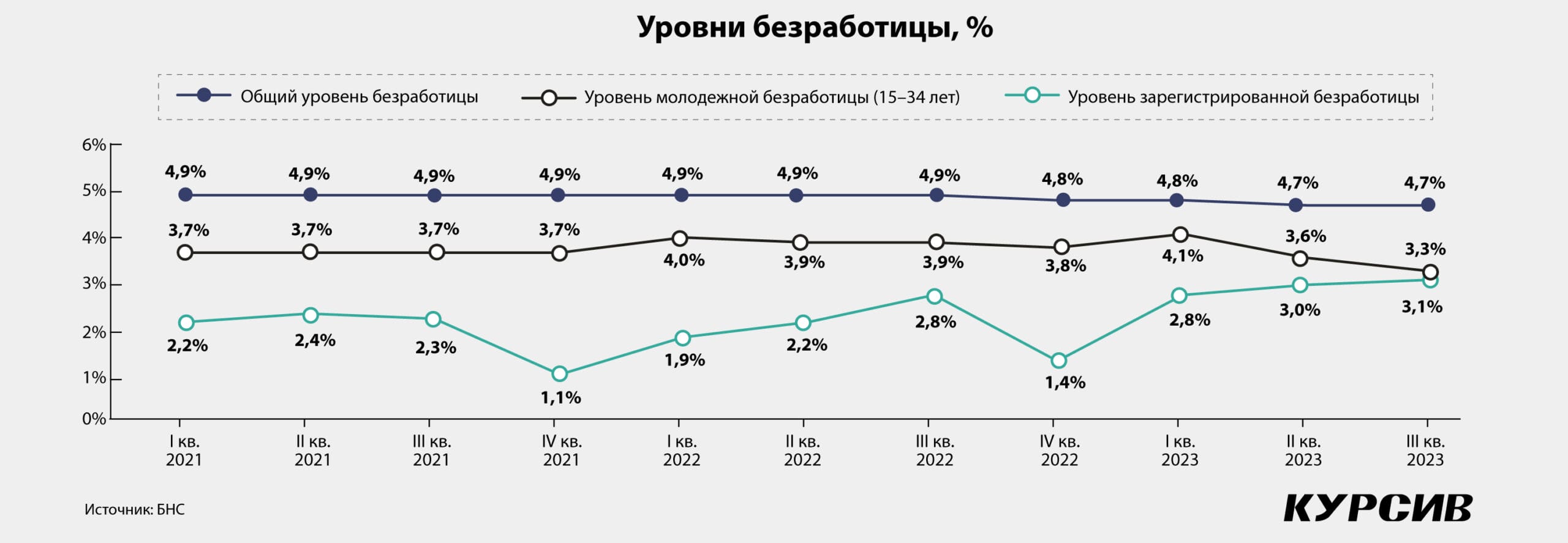

В течение ряда последних лет общий уровень безработицы в стране не сильно менялся, в среднем сохраняясь на уровне 4,8% с января 2018 года. При этом начиная с конца 2022 года наблюдается понижательная динамика. Так, в 4 квартале 2022 года – до 4,8% с уровня 4,9%, утвердившихся в ковидные годы. Со 2 квартала 2023 года – снижение до 4,7%. В то же самое время уровень зарегистрированной безработицы (население, обратившееся в органы занятости в качестве лиц, ищущих работу) показал рост, что коррелирует с повышенным беспокойством респондентов Kursiv: показатель достиг 3,1% к концу сентября. Обращает на себя внимание падение уровня молодежной (15-34 лет) безработицы по данным статистики до самого низкого уровня последних трёх лет (3,6%), что в некотором роде подтверждается и результатами опроса Kursiv, где беспокойство смещено в сторону более взрослых респондентов (45-59 лет).

Таким образом, разнонаправленная динамика данных статистики может указывать, с одной стороны, на рост официальной регистрации самозанятых и представителей микробизнеса, что влияет на снижение общего уровня безработицы. С другой, на рост тенденции среди незанятого населения к получению официального статуса безработного, либо на самом деле присутствует потеря рабочего места, что приводит к росту уровня зарегистрированной безработицы.

Принимая правильные решения: кредиты vs депозиты

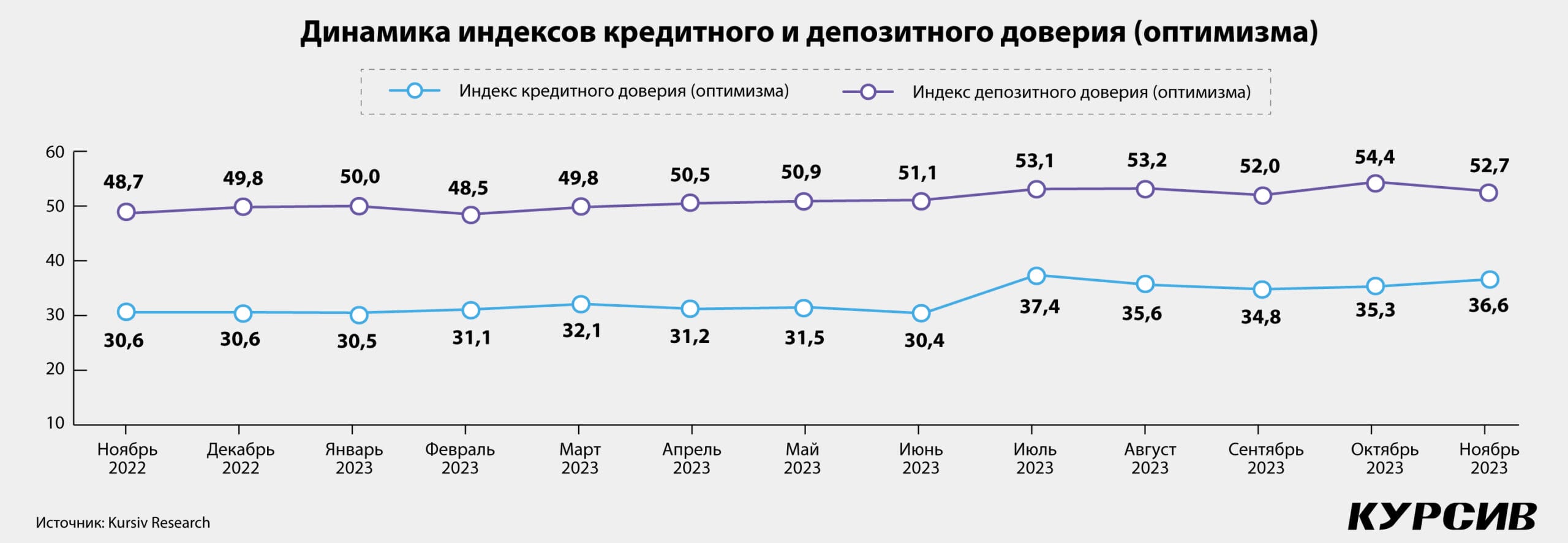

Методология в расчете индексов кредитного и депозитного доверия была обновлена в июле текущего года. Был добавлен нейтральный вариант ответа, который взял на себя 25% в части доверия к кредитам и 29% к депозитам. И так как к нейтрально настроенным в основном перешли те, кто ранее выбирал ответ «скорее плохое», это сдвинуло значение индексов в сторону позитивного тренда, что и видно на соответствующем графике.

Замерим динамику после обновления методологии, с июля по ноябрь 2023 года. Индексы в течение периода показали разнонаправленную динамику, но в целом тренды демонстрируют небольшое, но снижение. При этом кредитное доверие в ноябре зафиксировалось на отметке чуть выше среднего за период (36,6 против 35,9). Депозитное доверие, напротив, ниже среднего (52,7 против 53).

В структуре ответов индекса кредитного доверия значимо преобладает отрицательное отношение к займам: в среднем за период – 50,2%, тогда как «благоприятно» – всего 15% и затруднились ответить – 10%.

Несколько иная картина сложилась в структуре депозитного доверия. Разница между положительными, нейтральными и отрицательными ответами не столь велика: они составили в среднем за период 33,5%, 29% и 26% соответственно. Такое распределение чаще всего может указывать на довольно высокую потребность в живых деньгах в определенный момент времени либо отсутствие излишков к сбережению.

Также с июля в исследование был включен замер планов на ближайшие 12 месяцев в части покупок в кредит либо получение кредита. Здесь также результаты демонстрируют постоянное значимое превалирование отрицательного ответа: в среднем за период – более 78%. Собираются брать – чуть менее 20%. Неопределившиеся – 2,5%. При этом в последние два месяца доля не планирующих брать заем начала снижаться: до 75,8% с -4,2 п.п. к сентябрьскому максимуму.

Респонденты, имеющие наибольшее кредитное доверие внутри каждой категории выборки (в среднем за 5 волн исследований – 35,9 пунктов): женщины, молодежь, сельские жители, а также те, кто чаще всего отвечают, что могут без труда купить достаточно дорогостоящие вещи. Топ-3 регионов – Туркестанская, Северо-Казахстанская и Западно-Казахстанская области. Категории с наименьшим доверием: мужчины, люди старшего возраста, городские жители. Регионы – г. Алматы, Абайская и Жетысуская области.

Не имеющие планы по кредитам и покупкам в кредит в ближайшие 12 месяцев (при среднем – 77,8%): женщины, старшее поколение, городские жители, а также те, кто чаще всего отвечает, что «денег не хватает даже на продукты». Топ-3 регионов: Костанайская, Акмолинская и Абайская области.

Желающие купить/взять в кредит (в среднем – 19,7%): мужчины, возрастная группа 30-44 лет, сельские жители. Те, кто могут приобретать товары длительного пользования, но затрудняются приобретать дорогостоящие вещи. Регионы: Туркестанская, Кызылординская и Жамбылская области.

Имеющие наибольшее депозитное доверие (при среднем – 53): женщины, молодежь, городские жители, а также те, кто могут без труда купить дорогостоящие вещи. Топ-3 регионов: Атырауская, Мангистауская и Улытауская области. Наименьшее доверие: мужчины, возрастная группа 45-59 лет, сельские жители. Регионы: Жетысуская, Туркестанская и Абайская области.

Отметим, что сам факт доверия ещё не подтверждает того, что люди на самом деле брали кредиты или открывали депозиты. Но указывает на высокую вероятность того, что это происходило в прошлом, с высокой долей именно позитивного опыта, либо на определенную склонность сделать это в будущем.

Таким образом, на всем протяжении исследования характерным является большая склонность респондентов (в том числе полагать, что это является более рациональным) к сбережениям, чем получению займов. В то же самое время, несмотря на некоторое усиление тренда, связанного с благоприятным отношением к накопительству, с середины осени наблюдается увеличение желающих получить кредит, что связано с сезонным фактором и отложенными покупками (более всего связанных с товарами длительного пользования), в том числе на фоне ежегодно ожидаемого потребителями витка цен с нового года.

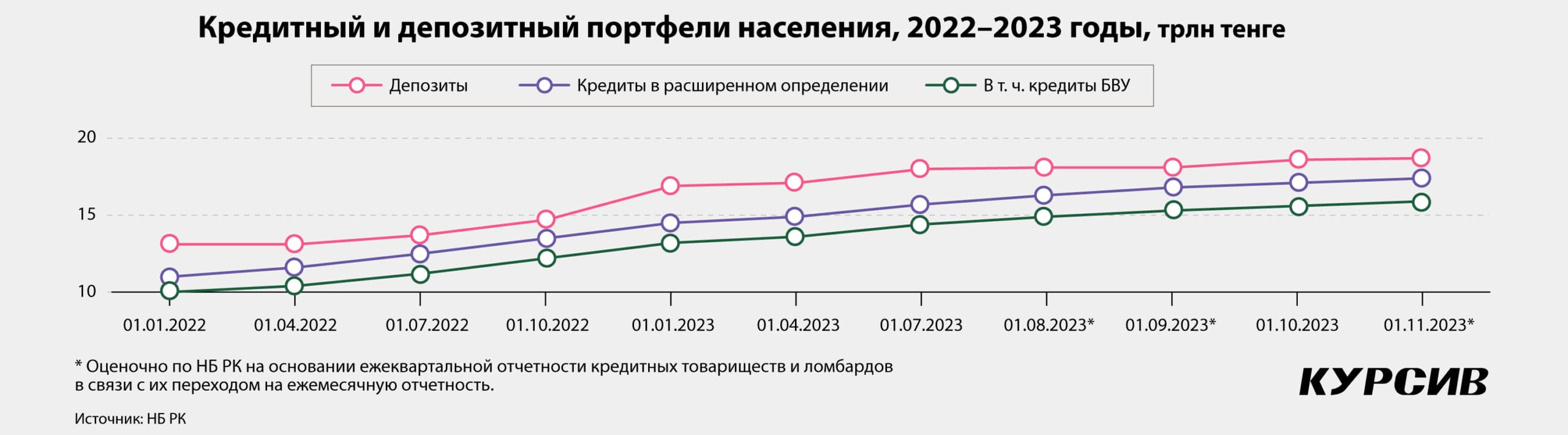

От настроений респондентов перейдем к официальным цифрам. По данным НБРК, рост обоих показателей показал довольно активную динамику. Так, годовой прирост, по последним данным, на 1 ноября, составил: по кредитам в расширенном определении (БВУ, МФО, кредитные товарищества и ломбарды) – порядка +29% до 17,4 трлн тенге и по депозитам +28% до 18,7 трлн тенге. Несмотря на то, что очередной рост базовой ставки в конце 2022 года притормозил темпы выдачи кредитов в последующие месяцы, все же в течение 2023 года их темпы опережали депозитные. Так, при сравнении среднеквартальной динамики между 2022 и 2023 годами наблюдаем относительно схожее изменение по кредитам в расширенном определении (2022 год: 0,88 трлн тенге против 0,86 трлн тенге за 3 квартал 2023 года), в том числе рост по кредитам БВУ (0,78 против 0,81), с одновременным снижением по депозитам (0,96 против 0,57). Сбережения населения особенно значимо выросли в 4 квартале 2022 года (+15,3%), далее – умеренно, с всплесками в конце каждого квартала.

Просроченную задолженность (свыше 90 дней), по оценке Агентства по регулированию и развитию финансового рынка, имеют порядка 1,5 млн казахстанцев. Это кредиторская задолженность не только перед банками, но и МФО, а также часть кредитов, переданных коллекторским агентствам. По данным же НБРК, просроченная задолженность составляет всего 2,5% и показывает динамику на снижение при сравнении с предыдущими месяцами, среднее по которым составило 2,8%. При этом первичная отчетность, находящаяся в свободном доступе, не позволяет увидеть более детальные цифры, в том числе объёмы, переданные банками и микрофинансовыми организациями коллекторам, а также динамику отработки проблемных займов последними.

Таким образом, наблюдаем схожесть соотношения в каждой паре (внутри индексов доверия и внутри портфелей): депозиты превышают кредиты. Но в то же самое время фактическая статистика указывает на ускорение в части кредитования по сравнению со сбережениями, что идёт синхронно с ответами респондентов, отмечающих увеличение потребности в заемных средствах.

Под прессом тревожности

Замеры тревожности и частоты столкновения со стрессом начали вестись с июля текущего года. Так, значимо увеличилась доля респондентов, оценивающих своё настроение как «однозначно спокойное» (+5,7 п.п. до 35,8% в ноябре). При этом их доля изначально была превалирующей. С другой стороны, увеличилось и число тех, кто даёт оценку как «скорее тревожное» (+2,3 п.п. до 26,9%), и это вторая по размерности группа.

Несмотря на такую динамику, в целом выглядящую положительной, обратим внимание на то, что замер ведётся во второй половине года. Как отмечалось выше, это период восстановления уверенности потребителей относительно дна апреля-июня 2023 года, а также шоков ковидных лет и ряда известных событий, произошедших в 2022 году. На фоне таких явлений рост цен выглядит не таким уж удручающим. Но сами по себе инфляционное давление и финансовые трудности являются важными элементами уровня жизни и постоянно отмечаются респондентами как одни из наиболее неблагоприятных факторов, снижающих их потребительскую уверенность.

Интересно, что наиболее встревоженные категории населения оказались также и теми, кто менее всего сталкивался со стрессом, а именно женщины и люди пожилого возраста. При этом жители городов и тревожатся, и подвергаются стрессу больше, так же, как и жители Улытауской и Восточно-Казахстанской областей. Наиболее стрессоустойчивые проживают в Атырауской и Кызылординской областях.

Выводы

Анализ 13 волн исследований демонстрирует, что индекс потребительской уверенности (CCI) оказался довольно чувствителен к происходящим в экономике событиям. Это делает данный показатель одним из важных инструментов мониторинга макроэкономической ситуации в стране. В то же самое время внешние страновые события волновали респондентов, но не так значимо, чтобы повлиять на принятие ежедневных решений (здесь мы не рассматриваем косвенное влияние импорта инфляции через продовольственные и непродовольственные товары, так как данные факторы не относятся к прямой тематике опроса CCI).

Особый интерес вызывают дополнительные конъюнктурные вопросы. Так, детальное рассмотрение ответов респондентов позволяет сделать выводы о существующей проблематике в части доходов, наличия достаточных свободных средств к распоряжению, беспокойства относительно занятости и безработицы, ослабления курса тенге и ухудшения качества жизни. Среди других тем, беспокоящих граждан: личные и бытовые вопросы, включая учебу и здоровье, которые также оказывают косвенное влияние на экономическую эффективность потребителей.

Динамика ответов также демонстрирует, что респонденты с определенного момента, а именно после шока конца 2022-го – начала 2023 года, начали привыкать к высоким ценам и в целом турбулентным реалиям в экономике, политике, экологии и инфраструктуре, не снижая планку состояний «ничего не беспокоит» и «однозначно спокойное» ниже определенного уровня (30-45%).

Но картина статистически значимых цифр омрачается отрицательной динамикой, которую показали наиболее уязвимые слои населения (в выборке это старшее поколение, люди с низкими доходами и экономически слаборазвитые регионы). И эта отрицательная динамика коснулась практически всех факторов, формирующих их потребительскую уверенность.

Вышеизложенное в совокупности, несмотря на рост в завершение года CCI до максимальных значений, не позволяет нам давать однозначно позитивную оценку произошедшим экономическим событиям. Период с ноября 2022-го по ноябрь 2023 года оказался действительно турбулентным со всеми вытекающими последствиями, которые с большой долей вероятности ещё проявятся в 2024 году. К тому же ситуация ожидаемо усугубится с момента ввода в действие новой политики государства по отпуску цен на СЗПТ (с июля 2024 года на первые 9 позиции из 19, с ожиданием дальнейшей либерализации по оставшимся позициям) и продолжением роста цен на услуги ЖКХ и ГСМ, не говоря об инфляции других товаров и услуг на фоне падения доходов населения.

Таким образом, переход в новый год сопровождается высокой вероятностью усугубления структурных вопросов, связанных с уровнем жизни населения. Ситуацию может улучшить лишь совокупность мер: не только грамотное государственное регулирование, но и эффективное поведение самих субъектов экономики (финансовых институтов, бизнеса и потребителей). Но, представляется, что даже при одновременной реализации наиболее успешных мер (все субъекты отыграют рационально), с учетом имеющихся в экономике структурных перекосов, наступление позитивных эффектов — это горизонт как минимум среднесрочной перспективы.