Сделать стоимость обязательных автостраховок для «аварийных» водителей в несколько раз выше, чем для аккуратных предлагают страховщики

С начала 2024 года в тарифообразовании обязательного автострахования действуют региональные поправочные коэффициенты – регулятор ввел их после просьб участников рынка пересмотреть тарифы из-за роста убыточности по этому классу страхования. После введения коэффициентов убыточность обязательного автострахования стала расти быстрее.

Скидочный коэффициент

Ввод поправочных коэффициентов предполагал формирование более справедливых тарифов для каждого региона. При одинаковом размере страховки убыточность по регионам РК сильно отличалась – можно сказать, что водители менее аварийных регионов платили за другие, более аварийные регионы.

До введения поправочных коэффициентов тарифы по ОГПО ВТС не менялись более 15 лет. Теперь АРРФР пересматривает значения поправочных коэффициентов ежегодно и меняет их в зависимости от изменения показателей убыточности в регионах за предыдущие 12 месяцев. Чем больше убыточность (читай – больше аварий) в определенном регионе за этот период, тем больше региональный поправочный коэффициент (и соответственно, стоимость страховки) на следующий год. Сами страховые компании имеют право уменьшать или увеличивать на 10% поправочные коэффициенты. Ожидалось, что нововведения дадут страховщикам гибкость в тарифообразовании и контроль над убыточностью.

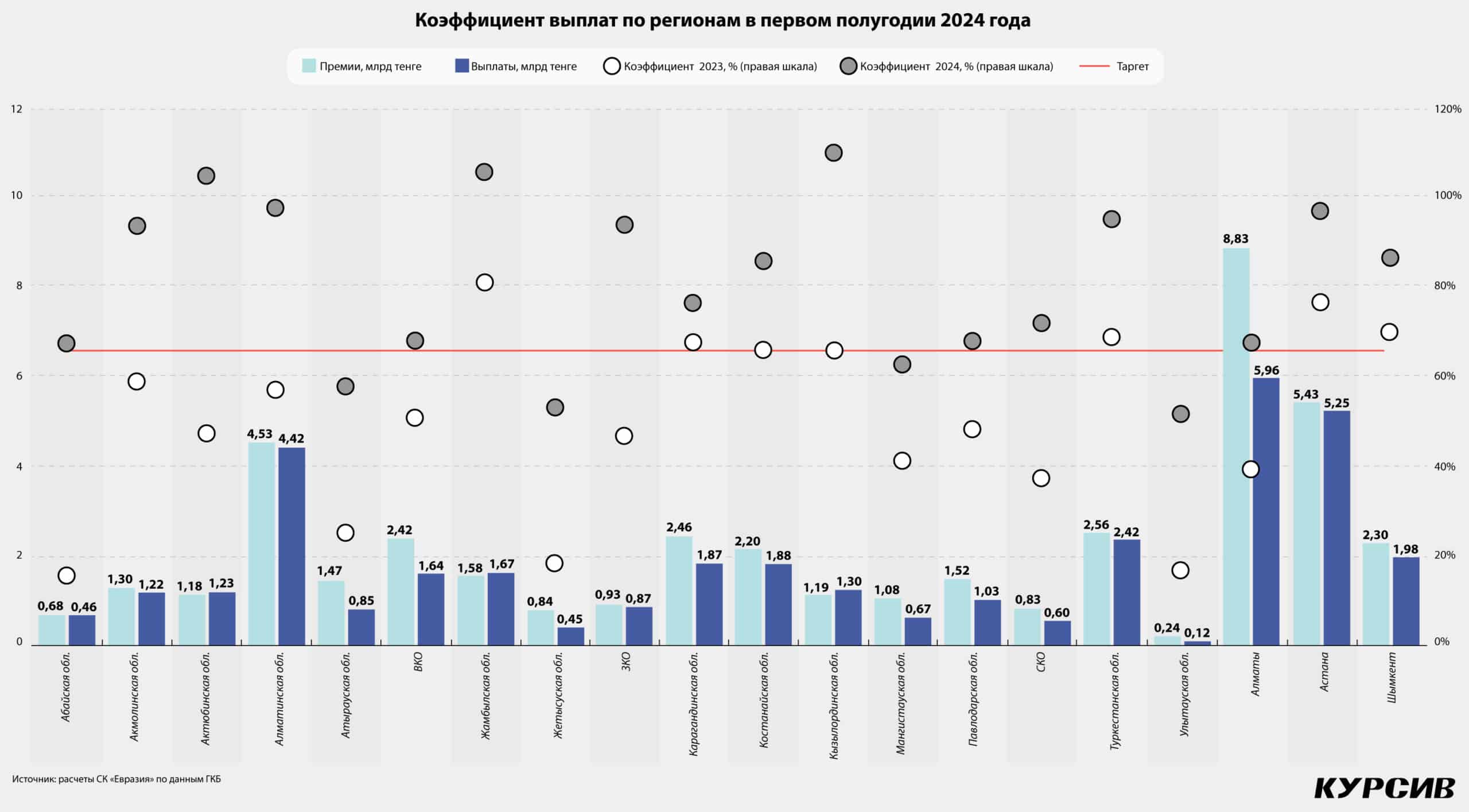

На 2024 год, когда нововведения вступили в силу, регулятор уменьшил коэффициенты для большинства регионов, и обязательное автострахование там подешевело. Это сказалось на убыточности (отношение выплат к премиям) класса: по подсчетам аналитиков СК «Евразия», она выросла с 60% за первое полугодие 2023-го до 84,57% за первое полугодие 2024 года.

Убыточность превысила таргет в 65%, который теперь также устанавливает АРРФР. С учетом административных расходов (офисы продаж, колл-центры, персонал), на которые, по словам предправления Freedom Insurance Азамата Керимбаева, идёт до 20–30% собранных премий, расходов на цифровизацию бизнес-процессов (их потребовало использование «Европротокола») и резервов по заявленным, но ещё не выплаченным убыткам, ОГПО ВТС стало для страховщиков направлением с отрицательной рентабельностью.

Катализаторы убыточности

Аналитики «Евразии» сигнализируют об увеличении числа ДТП и, соответственно, выплат – на 48% за первое полугодие 2024 года (по сравнению с аналогичным периодом 2023-го). При этом выплаты, совершенные в рамках «Европротокола» в первой половине года, составили всего 6,3% от общего числа. Этот механизм урегулирования не стал драйвером роста убыточности, как ожидали некоторые страховщики. Заместитель председателя правления «Евразии» Нуржан Джантуреев так объясняет рост числа ДТП:

«Вероятно, реальное количество ДТП статистически выросло не так сильно, но автолюбители стали чаще обращаться в страховые компании по страховым случаям. Другими словами, ранее скрытые ДТП, когда водители договаривались друг с другом на месте без привлечения полиции и страховых компаний, начали перетекать в страховую статистику».

Джантуреев также указывает на рост издержек в связи с «отставкой» страховых агентов с начала этого года. Ранее обязательное автострахование сильно от них зависело, реформой регулятора страховки по классу теперь полностью продаются онлайн. Страховые агенты получали вознаграждение в зависимости от того, как они отработают (нет продаж – нет вознаграждения), теперь же СК (которые решили сохранить и офлайн-продажи таких страховок) вынуждены платить за ту же работу менеджерам, но на постоянной основе, вне зависимости от их результативности.

У Jusan Garant убыточность по ОГПО ВТО за семь месяцев 2024 года составляет 85,4% (за семь месяцев 2023-го – 51,9%). Первый заместитель председателя правления Jusan Garant Рамазан Асилов рассказывает, что убыточность существенно выросла не только из-за новых коэффициентов, но и из-за того, что компания с марта по август 2024 года не продавала традиционно маржинальные трансграничные страховки ОГПО ВТС (страховка для водителя иностранного авто, которое въезжает в Казахстан, дороже, а процент обращений в страховые – ниже). Причина приостановки продаж – технические доработки продукта по требованию регулятора. Компании, в чьем портфеле есть трансграничное страхование, в определенной мере «смягчают» убыточность обязательного автострахования.

Пусть каждый платит за свой риск

Чтобы снизить реальную убыточность по ГПО ВТС, страховщики предлагают механизм, по которому каждый будет платить сам за себя соответственно своему риску. По их мнению, система «бонус-малус» (чем аккуратнее водит водитель, тем меньше у него коэффициент и поэтому конечный тариф) потеряла свою актуальность: она больше не мотивирует автолюбителей ездить аккуратнее. Страховщики предлагают в несколько раз увеличить премию по автостраховке для очень неаккуратных водителей, а для прилежных – снизить. Азамат Керимбаев оценивает, что подорожание страховки коснется только 30% автолюбителей, для остальных обязательная страховка станет значительно дешевле.

Кроме того, некоторые страховщики предлагают «отпустить» тарифы. Керимбаев объясняет, как это может работать: на первом этапе страховщики смогут изменять тариф в обе стороны на 50% от базового тарифа. При этом СК будут оценивать каждого водителя индивидуально, на основании собственного скоринга или скоринга ГКБ.

Напомним, сейчас тарифный коридор колеблется между плюс и минус 10% от базового тарифа, что не даёт сильно дифференцировать премии для прилежных и неаккуратных водителей и не позволяет заметно изменить ситуацию по убыточности. В начале года Jusan Garant воспользовался правом увеличить поправочный коэффициент на 10%. Обязательная автостраховка стала дороже в этой страховой, компания потеряла клиентов, но даже это не помогло ей существенно снизить убыточность. «Мы ожидаем, что это решение (о праве страховых увеличивать или уменьшать страховой коэффициент на 10%. – «Курсив») незначительно скажется на сокращении коэффициента убыточности по ОГПО ВТС к концу года», – констатирует Рамазан Асилов.

На втором этапе страховщики предлагают ввести практически неограниченный тарифный диапазон, установив только минимальный и максимальный размеры премий.

«Но к этому этапу мы сможем подойти после успешной реализации первого этапа, когда увидим, что такой подход действительно работает и страховщики не злоупотребляют своим правом на самостоятельную тарификацию», – оговаривается Керимбаев.

Свободное тарифообразование также позволит поднять лимит ответственности страховщиков с 600 до 1000 МРП, считает председатель правления Freedom Insurance. Значение в 600 МРП установили в 2007 году, с тех пор оно не пересматривалось, а за это время цены на автозапчасти и ремонт кратно выросли. Сейчас страховщикам не хватает собранных премий, чтобы полностью покрыть ремонт поврежденного авто.

«Нужно рассматривать среднюю стоимость страховки ОГПО ВТС именно в долларах США, потому что цены на запчасти привязаны к доллару, притом что запчасти составляют порядка 60–70% от суммы возмещения в расчете ремонта транспортного средства. Если учесть эти факторы и подсчитать, то выходит, что в 2008 году средняя стоимость страховки составляла $67, а в 2023 году она снизилась до $37. При этом средняя сумма выплаты в долларах продолжает расти. С 2020 по 2023 год она выросла с $1000 до $1240», – приводит данные Керимбаев.

Принцип «каждый платит за свой риск» должен распространяться и на таксистов, считают страховщики. Таксисты чаще используют авто, поэтому у них выше риск попасть в аварию. Азамат Керимбаев рассказывает, что страховые компании и агрегаторы такси сейчас разрабатывают механизм взаимной интеграции, где СК получают доступ к данным по поездкам, а агрегатор страхует ответственность таксиста. СК предлагают стимулировать таксистов аккуратнее ездить через ежедневную комиссию таксистов агрегаторам. Например, если сегодня таксист ездил аккуратно, его комиссия составит 4% вместо фиксированных 6,5%, если неаккуратно – все 10%.